W ostatnich tygodniach hurraoptymizm panujący na rynku mieszkaniowym coraz częściej kontrowany jest wypowiedziami ostrzegającymi przed możliwością pęknięcia bańki spekulacyjnej oraz zachęcającymi do ostrożności. W tym tonie utrzymany jest też komunikat Urzędu Ochrony Konkurencji i Konsumentów.

Dostępny na stronie UOKiK komunikat jest elementem kampanii “Policz i nie przelicz się!”. Adresowany jest on przede wszystkim do osób, które chcą kupić na kredyt nieruchomość zaspokajającą własne potrzeby mieszkaniowe. Prezes Urzędu, Tomasz Chróstny, zwraca uwagę, że zaczyna rosnąć psychologiczna presja wynikająca z przekonania, iż ceny mieszkań i domów nie spadną, a wręcz przeciwnie - wciąż będą rosły. To często powoduje przyspieszenie decyzji o zakupie oraz podejmowanie jej w sposób pochopny i nieprzemyślany.

Źle skalkulowany kredyt hipoteczny może stać się przyczyną poważnych problemów finansowych. Prezes Chróstny kredytobiorcom zaleca podstawowe środki ostrożności: uwzględnienie w podejmowanej decyzji zmienności czynników takich jak ceny nieruchomości, wysokość stóp procentowych (a więc też oprocentowania kredytów) oraz sytuacja na rynku pracy. Kredyt na mieszkanie jest zobowiązaniem na wiele lat, często ponad 20, i decydując się na takie zadłużenie, należy mieć na uwadze, iż w trakcie spłaty sytuacja gospodarcza zmieni się przynajmniej kilkukrotnie. Zachęcamy do odpowiedzialnej oceny swojej zdolności kredytowej z pomocą naszego kalkulatora - kalkulator zdolności kredytowej.

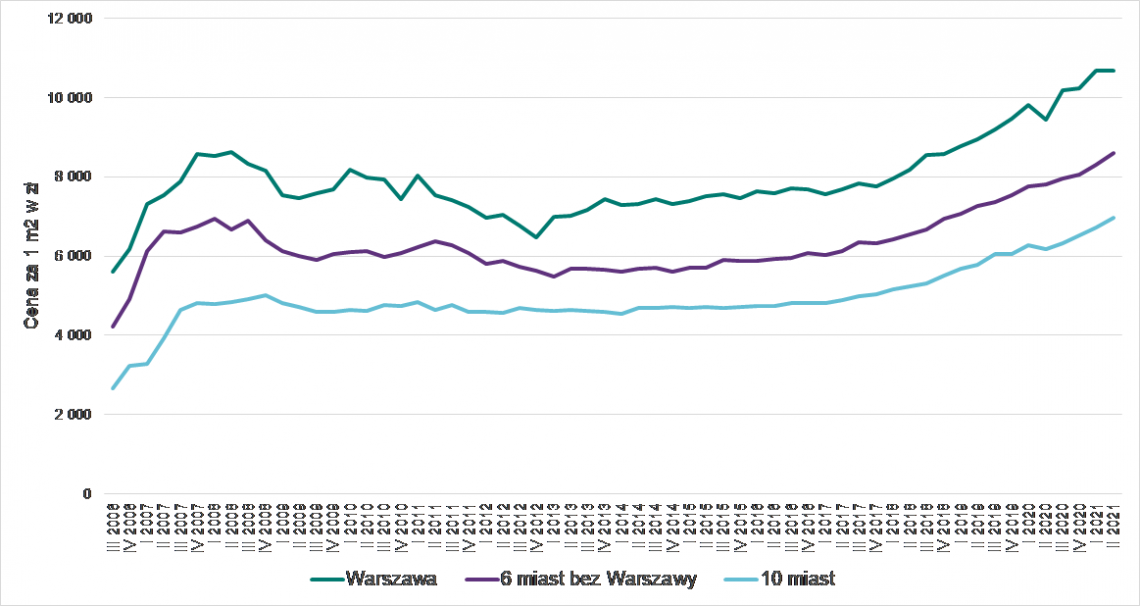

Z opracowania własnego UOKiK, wykonanego na podstawie danych NBP, wynika, że obecny wzrost cen nieruchomości mieszkaniowych jest dużo bardziej dynamiczny nawet od tego z lat 2005-2008, kiedy doszło do napompowania i pęknięcia bańki. Urząd w komunikacie wprost ostrzega przed tym, że po szybszym i gwałtowniejszym wzroście następuje też bardziej gwałtowny spadek. Z tego wynika, że korekta po obecnej hossie może być dużo poważniejsza niż stopniowe, ale długotrwałe obniżanie się cen nieruchomości mieszkaniowych w latach 2008-2012.

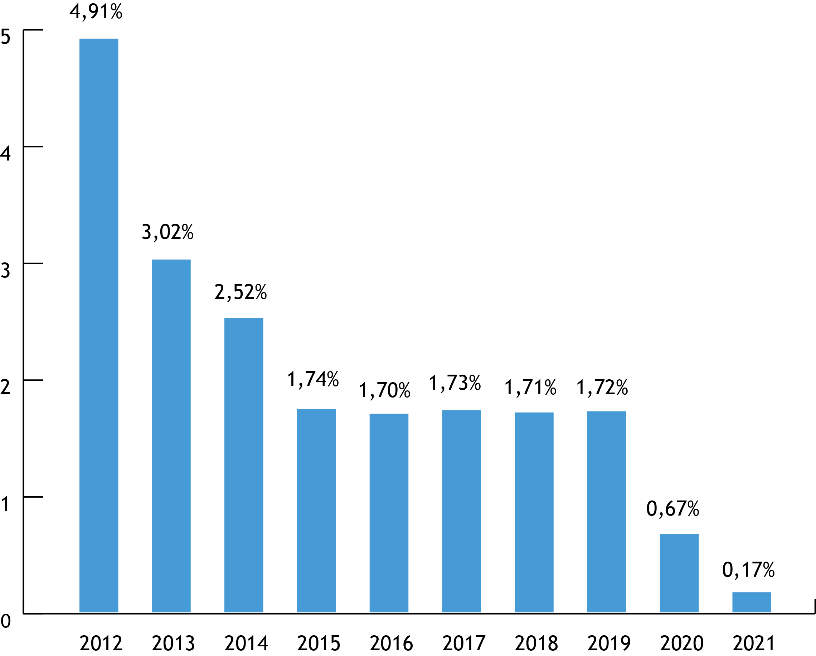

Kolejną składową ostrzegawczego komunikatu jest zwrócenie uwagi na wysokość stóp procentowych, od której zależne jest oprocentowanie kredytów. Na podstawie danych historycznych UOKiK pokazuje, jak dynamicznie zmieniała się stopa referencyjna WIBOR 3M. Obecnie wynosi ona 0,1% (0,24 po ostatniej korekcie), ale jeszcze w 2012 wynosiła 4,91%. Biorąc pod uwagę, że większość kredytów mieszkaniowych w Polsce to kredyty ze zmiennym oprocentowaniem, a więc uzależnionym od WIBOR 3M, jest to bardzo ważny czynnik oceny ryzyka wieloletniego zobowiązania wobec banku.

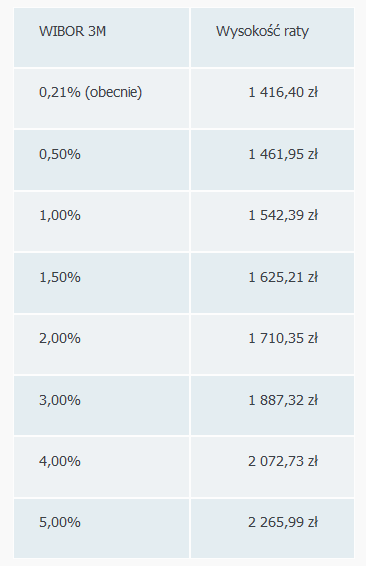

Aby zobrazować skalę problemu dla domowych finansów kredytobiorcy, UOKiK sporządził symulację wzrostu raty kredytu przy różnych stawkach stopy referencyjnej. Parametry kredytu to: rata stała, kredyt w wysokości 300 000 zł, okres kredytowania 25 lat, marża banku 2,75 proc. Z obliczeń Urzędu wynika, że obecnie rata wynosi 1416,40 zł, jednak jeśli WIBOR 3M wróciłby do poziomu z 2012 roku, rata wzrosłaby do ponad 2 tysięcy złotych miesięcznie.

Na stronie Urzędu został też udostępniony kalkulator zmian wysokości raty kredytu - kalkulator raty UOKiK.

W komunikacie UOKiK zwraca uwagę, że dla kredytobiorcy najważniejszym elementem finansowego bezpieczeństwa jest możliwość zamknięcia zobowiązania wobec banku po sprzedaniu nieruchomości. Tutaj kluczowy jest parametr LTV (loan to value), czyli relacja wartości mieszkania lub domu do wielkości zadłużenia. Na LTV korzystnie wpływa wkład własny - im większy, tym lepsza relacja wysokości kredytu do wartości nabytego lokalu. Jeśli ceny nieruchomości spadną, a kredytobiorca będzie miał problemy z regulowaniem comiesięcznych rat, np. z powodu wzrostu stóp procentowych, może się okazać, że LTV przekroczyło 100% i nawet sprzedanie nieruchomości nie pozwoli w pełni spłacić zadłużenia.

W tym kontekście ważne jest też, aby zwrócić uwagę na odnośne zapisy w umowie z bankiem. Istotne jest, jakie kroki podejmuje bank w sytuacji, gdy LTV przekracza poziom 100%.

Ostrzeżenie UOKiK jest już kolejnym tego typu komunikatem trafiającym do mediów. Wcześniej o ryzyku wzrostu raty kredytu pisała Komisja Nadzoru Finansowego - "KNF ostrzega przed wzrostem stóp procentowych".

Niniejsze opracowanie ma jedynie charakter informacyjny. Jego treść nie stanowi porady prawnej, podatkowej, finansowej czy z zakresu obrotu nieruchomościami. W celu uzyskania profesjonalnego wsparcia, skonsultuj się ze specjalistą: https://www.nieruchomosci-online.pl/agenci.html