Aktualnie najczęstszą determinantą wyboru ostatecznej oferty kredytu hipotecznego jest możliwość częściowej nadpłaty lub wcześniejszej całkowitej spłaty kapitału kredytu. W przypadku całkowitej spłaty kapitału kredytu nie mamy wątpliwości co do skutku takiego zlecenia, bo całkowita spłata automatycznie zamyka kredyt. Co innego, jeśli chodzi o nadpłacanie kredytu.

Z tego artykułu dowiesz się:

-

Jaki jest koszt przedterminowej częściowej nadpłaty kapitału kredytu?

-

Co nadpłacisz, dokonując wcześniejszej przedterminowej spłaty kredytu hipotecznego?

-

Ile oszczędzisz, nadpłacając kredyt?

-

Czy lepiej skracać okres spłaty kredytu przy nadpłacie, czy zmniejszać wysokość raty kredytu?

W przypadku częściowej spłaty kapitału kredytu pojawiają się pytania:

Jaki jest koszt przedterminowej częściowej nadpłaty kapitału kredytu?

Maksymalna prowizja rekompensacyjna za wcześniejszą nadpłatę i całkowitą spłatę kapitału kredytu hipotecznego jest regulowana nadrzędnie art. 40 ustawy z dnia 23 marca 2017 r. o kredycie hipotecznym oraz o nadzorze nad pośrednikami kredytu hipotecznego i agentami, w brzmieniu:

Art. 40.

1. Strony mogą zastrzec w umowie o kredyt hipoteczny rekompensatę w przypadku spłaty całości lub części kredytu hipotecznego przed terminem określonym w tej umowie.

2. W przypadku kredytu hipotecznego oprocentowanego zmienną stopą procentową kredytodawca może pobierać rekompensatę wyłącznie, gdy spłata całości lub części kredytu hipotecznego nastąpiła w okresie 36 miesięcy od dnia zawarcia umowy o kredyt hipoteczny.

3. Rekompensata, o której mowa w ust. 2, nie może być większa niż wysokość odsetek, które byłyby naliczone od spłaconej przed terminem całości lub części kredytu hipotecznego w okresie roku od dnia faktycznej spłaty, ani większa niż 3% spłacanej kwoty kredytu hipotecznego.

4. Jeżeli do zakończenia obowiązywania umowy o kredyt hipoteczny oprocentowany zmienną stopą procentową zgodnie z terminem wskazanym w tej umowie pozostało mniej niż rok, rekompensata nie może być wyższa niż odsetki, które przypadałyby za okres pozostały do zakończenia umowy o kredyt hipoteczny.

5. W przypadku kredytu hipotecznego oprocentowanego zmienną stopą procentową do wyliczenia wysokości odsetek, o których mowa w ust. 3 i 4, przyjmuje się oprocentowanie z dnia faktycznej spłaty.

6. W przypadku kredytu hipotecznego, w którym stała stopa oprocentowania kredytu hipotecznego obowiązuje w danym okresie, kredytodawca może pobierać rekompensatę w tym okresie.

7. Rekompensata nie może być wyższa niż koszty kredytodawcy bezpośrednio związane z przedterminową spłatą.1

Przy czym ustawa określa maksymalną prowizję rekompensacyjną, a minimalna opłata nie jest zdefiniowana nadrzędnie. Oznacza to, że minimalną opłatę reguluje bank, prezentując aktualną ofertę.

Minimalna wartość rynkowa prowizji za wcześniejszą spłatę wynosi 0,00%, czyli zero złotych. Płacimy wyłącznie odsetki naliczone przez bank od dnia ostatniej zapłaconej raty kapitałowo-odsetkowej do dnia poprzedzającego częściową nadpłatę lub całkowitą spłatę kredytu hipotecznego.

Odpowiadając zatem na pytanie:

Jaki jest koszt przedterminowej częściowej nadpłaty kapitału kredytu?

Bankowa prowizja rekompensacyjna może wynosić od 0,00% do 3,00% i nie może być pobierana przez czas dłuższy niż 36 miesięcy od dnia zawarcia umowy kredytowej (nie uruchomienia kredytu).

- W praktyce wiele banków o najbardziej popularnych aktualnie ofertach nie pobiera prowizji za wcześniejszą częściową i całkowitą spłatę kredytu.

- W jednej z ofert kredytu hipotecznego możemy znaleźć zapis wskazujący na wysokość prowizji za przedterminową całkowitą spłatę i brak tej prowizji za nadpłatę. Przy czym bank nie definiuje maksymalnej kwoty nadpłaty. Oznacza to, że możesz bezpłatnie w ustawowym okresie 36 miesięcy od dnia zawarcia umowy nadpłacić np. 99,99% kapitału pozostałego do spłaty, a prowizję rekompensacyjną zapłacić od pozostałego do spłaty 0,01% kapitału.

- W innej ofercie bank zastrzega, że maksymalna kwota nadpłaty bez prowizji bankowej rekompensacyjnej nie może przekroczyć 50% początkowego kapitału kredytu, oczywiście w pierwszych 36 miesiącach od dnia zawarcia umowy o kredyt hipoteczny.

- W kolejnej ofercie bank nie przewidział takiej prowizji rekompensacyjnej w każdym momencie trwania umowy kredytowej.

Jeśli prowizja rekompensacyjna jest istotna z perspektywy Twojego budżetu czy planów finansowych, to warto porównać oferty różnych banków, by wybrać tę optymalną.

Przy aktualnie dynamicznie zmieniającym się rynku ofert kredytów oraz niepewnej ścieżce prowadzenia polityki monetarnej warto rozważyć oferty z brakiem prowizji za wcześniejszą częściową i całkowitą przedterminową spłatę.

Może się okazać, że w ciągu 36 miesięcy od zawarcia umowy o kredyt hipoteczny pojawią się korzystniejsze oferty kredytu hipotecznego w porównaniu do oferty jaką wybrałeś.

Jeśli w Twojej umowie nie została przewidziana prowizja rekompensacyjna lub jej czas obowiązywania minął, możesz rozważyć przeniesienie kredytu do banku o aktualnie bardziej korzystnej ofercie.

Co nadpłacam, dokonując wcześniejszej przedterminowej spłaty kredytu hipotecznego?

Celowo wcześniej stosowałam zwrot: „wcześniejsza częściowa nadpłata kapitału kredytu”, ponieważ nadpłacając kredyt, nadpłacasz pożyczony od banku kapitał.

Oczywiście, jeśli obowiązuje Cię prowizja rekompensacyjna, to musisz ją uwzględnić w kwocie, jaką zamierzasz nadpłacić.

Jeśli zlecasz bankowi nadpłatę kapitału, upewnij się również w swoim banku, czy bank do kwoty nadpłaty nie musi doliczyć odsetek narosłych od dnia zapłacenia ostatniej raty. Banki stosują różne metody przeliczania kredytu po częściowej przedterminowej nadpłacie kapitału i jeśli chcesz, żeby bank zrealizował nadpłatę zgodnie z Twoimi oczekiwaniami, warto wcześniej ustalić z opiekunem Twojej umowy, jak poprawnie zlecić taką dyspozycję do wykonania bankowi.

Zlecenie dyspozycji nadpłaty jest dzisiaj niezwykle wygodne i nie wymaga wizyty w oddziale Twojego banku. Dyspozycję możesz złożyć za pomocą serwisu online banku lub aplikacji.

Ile oszczędzisz, nadpłacając kredyt?

Co daje Ci nadpłata kredytu? Z matematycznego punktu widzenia nadpłata kapitału kredytu skutkuje zmniejszeniem wysokości odsetek, jakie finalnie oddasz bankowi.

Dzieje się tak, ponieważ bank może naliczać odsetki tylko za czas korzystania z pożyczonego kapitału kredytu i za rzeczywistą wysokość pozostałego do spłaty kapitału kredytu. Nadpłacając kapitał kredytu, wpływasz na zwiększenie tempa spłaty (czas spłaty i kapitał do spłaty), a tym samym na wysokość odsetek, jakie zwrócisz ostatecznie bankowi.

Przykład:

Kredyt w początkowej kwocie kapitału równej 500 000 PLN.

Umowny okres spłaty wynosi 300 miesięcy (25 lat), a oprocentowanie nominalne wynosi 8%.

Obliczam 2 warianty:

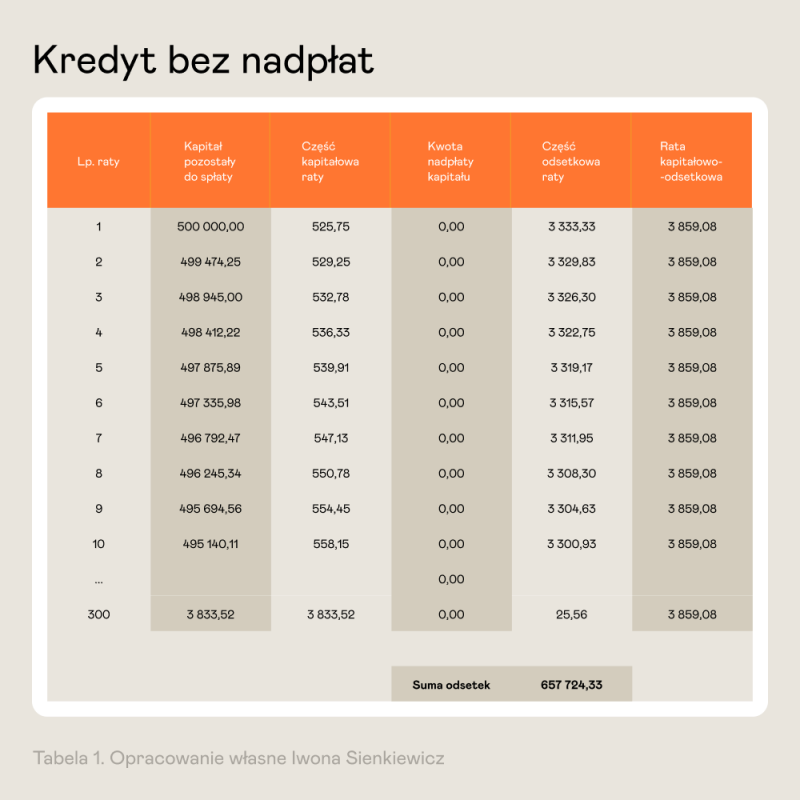

Wariant 1. Kredyt spłacany jest zgodnie z harmonogramem tj. bez nadpłat

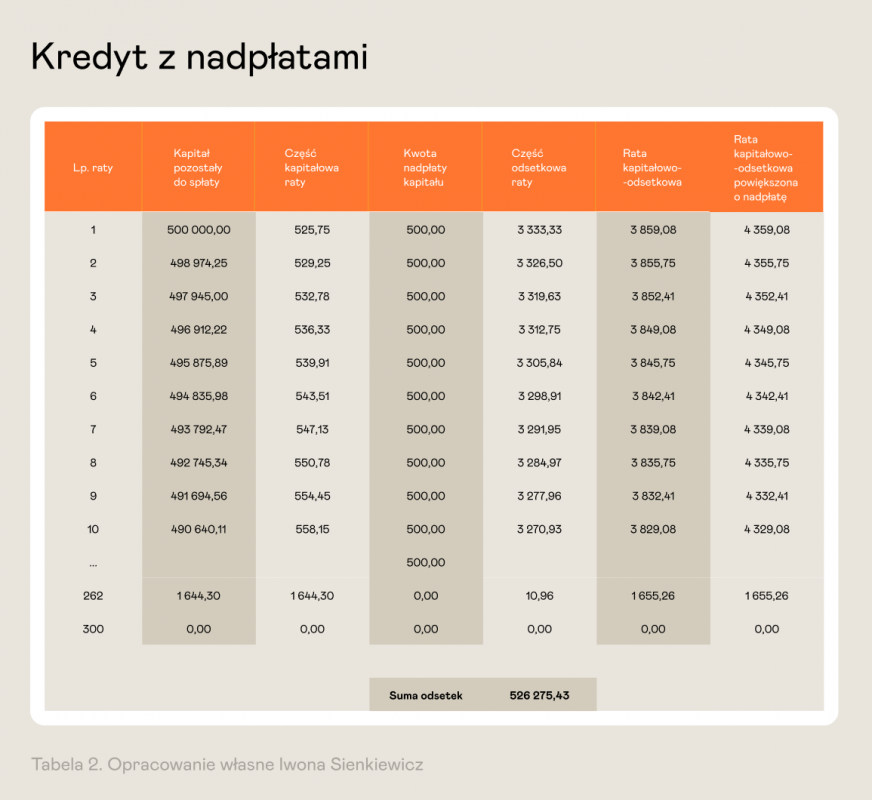

Wariant 2. Kapitał w każdym miesiącu jest nadpłacany kwotą 500 PLN.

Podsumowując wyniki, mamy różnicę w wysokości odsetek równą kwocie 131 448,90 PLN

Suma odsetek w przypadku kredytu bez nadpłat: 657 724,33

Suma odsetek w przypadku kredytu z nadpłatami: 526 275,43

Różnica: 131 448,90

Mimo że wybrałam losową kwotę nadpłaty, tj. 500 PLN, okres spłaty został skrócony dzięki cyklicznym (miesięcznym) nadpłatom z 300 do 262 miesięcy. Skutkiem zwiększenia tempa nadpłat jest, w tym przykładzie, oszczędność w kwocie 131 448,90 PLN wyłącznie z tytułu niezapłaconych odsetek.

W przykładzie założyłam, że rata wynikająca z harmonogramu będzie malała o wysokość odjętych w miesiącu nadpłat (zgodnie z przykładem w każdym miesiącu).

Czy lepiej skracać okres spłaty kredytu przy nadpłacie, czy zmniejszać wysokość raty kredytu?

Odpowiedź zależy od Twojego budżetu.

Z przykładu wynika, że systematyczne nadpłaty automatycznie skracają czas spłaty, ale jeśli w danym miesiącu nie możesz nadpłacić, to płacisz niższą ratę wynikającą ze standardowego harmonogramu (raty pomniejszone o odsetki nienaliczone od kwoty zrealizowanych nadpłat).

Jeśli zlecając nadpłatę, podejmiesz decyzję o skróceniu okresu kredytowania, to efektem będzie utrzymanie rat w kwocie wynikającej z dnia nadpłaty (rata nie będzie malała wraz z nadpłatą).

Jeśli w jakimkolwiek momencie spłaty będziesz chciał wrócić do raty sprzed nadpłat (do pierwotnego okresu kredytowania), to będziesz musiał zaaplikować w swoim banku o aneks wydłużający okres kredytowania. Aneks do umowy kredytowej wiąże się z opłata bankową za jego przygotowanie i często ponownym przeliczeniem zdolności kredytowej.

Sprawdź, jaką masz zdolność kredytową

W przypadku wyboru skracania okresu kredytowania czasami banki naliczają opłatę za aneks zmieniający umowny okres kredytowania i jeśli aneks będzie kosztował np. 50 PLN, a kwota planowanej nadpłaty wynosi 100 PLN, to skrócenie okresu kredytowania nie będzie uzasadnione ekonomicznie.

Przed podjęciem decyzji o tym, czy nadpłata ma skutkować zmniejszeniem wysokości raty czy skróceniem okresu kredytowania, warto zatem przeanalizować koszty związane z taką dyspozycją oraz długoterminowe skutki podjętej decyzji w momencie zlecania nadpłaty. Zwłaszcza w przypadku skrajnie niskich lub skrajnie wysokich kwot nadpłat.

Z punktu widzenia kwoty odsetek, jakie finalnie oddasz bankowi – zawsze skrócenie okresu kredytowania będzie skutkowało bardziej istotnym zmniejszeniem wysokości odsetek, jakie oddasz bankowi.

Zmniejszenie wysokości raty, jako skutek nadpłaty, może dać Ci większą swobodę w decydowaniu o rozdysponowaniu miesięcznego budżetu. Podejmując decyzję, warto też wziąć pod uwagę możliwe wahania stopy, od jakiej zależy oprocentowanie Twojego kredytu.

Źródła:

1 https://isap.sejm.gov.pl/

***

![]()

Grupa ANG S.A. to firma pośrednictwa finansowego i ubezpieczeniowego, którą tworzy ponad 350 akcjonariuszek i akcjonariuszy oraz ponad 900 ekspertek i ekspertów kredytowych i ubezpieczeniowych z całej Polski. Jako jedyna z branży finansowej posiada prestiżowy certyfikat B Corp, który jest potwierdzeniem spełnienia rygorystycznych norm społecznych i środowiskowych. Tym samym Grupa ANG znalazła się na liście firm uznawanych za najlepsze dla świata. Firma nie akceptuje missellingu, czyli sprzedaży klientom usług lub produktów, których nie potrzebują, nie rozumieją, na który ich nie stać lub za niegodziwą cenę. Od lat też angażuje się w pracę nad budowaniem zaufania społecznego do branży finansowej, edukację i przedsiębiorczość. W październiku 2020 w wyniku przekształcenia ANG Spółdzielni w Krajowym Rejestrze Sądowym zarejestrowana została Grupa ANG Spółka Akcyjna.